Grosse fatigue. Comment raconter encore une fois ce qui se passe dans le monde merveilleux de la finance sans avoir l’impression de répéter la même chose encore et encore ? Le marché est en train de se tripoter pour savoir comment interpréter les dernières micro-informations qu’il a obtenu hier, sans que l’on remarque que rien n’a changé et que l’on est juste en train de jouer avec le curseur « bull/bear » toutes les cinq minutes. Occupation narcissique qui a pour causalité des mouvements erratiques dans tous les sens et sans grande conviction en réutilisant les mêmes histoires encore et encore. Hier nous avons baissé, parce que l’inflation était tenace et que les chiffres étaient trop bons.

L’Audio du 2 juin 2022

Paradoxe

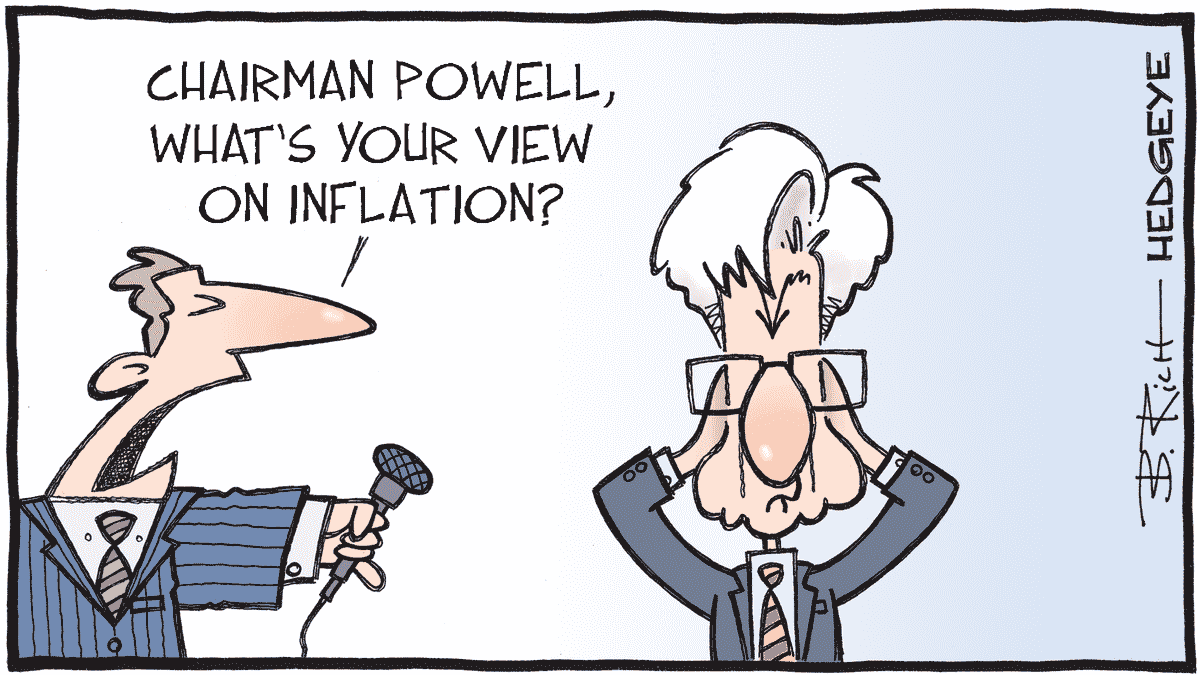

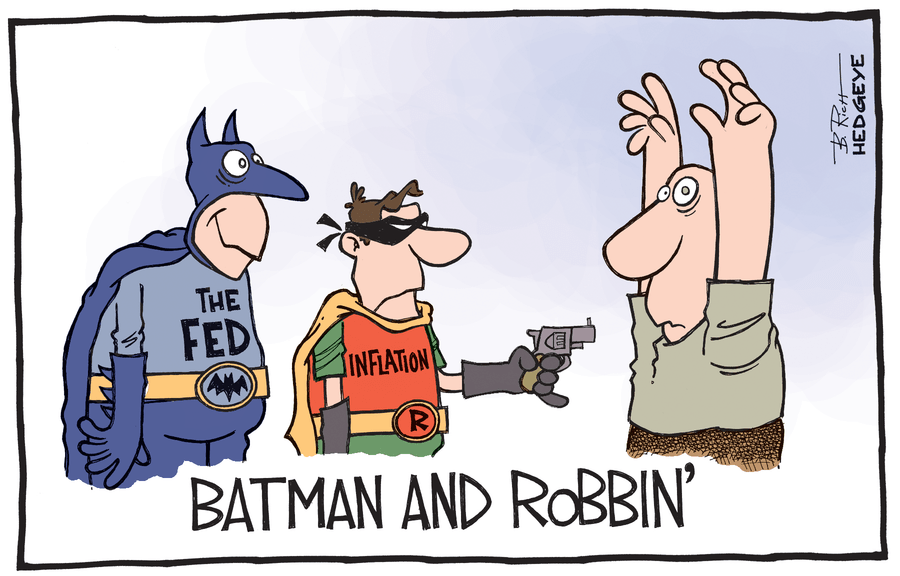

Il aura tout de même fallu plus de 16 ans et presque 5’000 chroniques boursières pour en arriver à devoir écrire que les marchés baissaient parce que les chiffres économiques étaient trop bons ! Mais nous en sommes arrivés à une telle obsession liée à l’inflation galopante et la nécessité absolue de monter les taux pour freiner le galop de cette dernière, que tout ce qui laisse supposer que l’économie va bien est interprété comme un signe négatif. Négatif, parce que si l’économie va bien c’est inflationniste et ça NE VA PAS POUSSER la FED en direction d’un arrêt de son cycle de hausse de taux. Ça devient extrêmement redondant et pas simple d’y trouver le moindre intérêt puisque les banquiers centraux eux-mêmes passent plus de temps à faire des théories sur l’avenir de l’économie qu’à bosser sur le sujet et voir comment EUX, ils pourraient aider à améliorer les choses.

Hier, tous les chiffres qui ont été publiés montraient que l’économie allait plutôt bien et avait même tendance à réaccélérer. Et ça c’est mal. Après avoir pagayé à contre-courant pour lutter contre le ralentissement économique induit par l’accouplement d’un pangolin et d’une chauve-souris au milieu d’une cuisine quelque part en Chine, nous voici parti dans un autre combat bien plus subtile et compliqué, puisque l’on doit :

– Maintenir l’économie à flot avec une douce croissance sans qu’elle ne s’emballe trop.

– Monter les taux un peu pour empêcher que l’argent soit trop facile et pousse les prix à la hausse.

– Mais pas trop monter les taux pour ne pas faire plonger les bourses et entamer le capital des Américains qui ensuite ne pourront plus dépenser au Burger King et vont induire un ralentissement trop violent de l’économie, ce qui pourrait nous mener en stagflation ou en récession.

– Tout en essayant de maintenir un équilibre instable entre croissance économique modérée et inflation sous contrôle.

Le problème, c’est que dans l’état de tension nerveuse dans laquelle nous sommes, le moindre chiffre trop fort, la moindre déclaration d’un Président de la FED qui aurait bu un peu trop de bordeaux millésimé à sa dernière conférence ou la moindre annonce qui laisserait supposer que l’inflation est en train de nous péter à la figure encore un peu plus que depuis le dernier chiffre qui nous avait déjà fait super-peur, peut nous envoyer valdinguer dans un sens comme dans l’autre. Un peu comme si moi je montais sur un ring de boxe face à Tyson Fury et que je commençais par lui dire qu’il n’est « qu’un gros batard qui ne contrôle pas ses pulsions alimentaires ».

La FED est dans un avion et le pilote vient de mourir

Aujourd’hui nous vivons donc sur une corde raide tendue entre les deux falaises principales du Grand Canyon et qu’en plus, la météo vient d’annoncer des rafales de vent à plus de 150 kilomètres à l’heure. Les banques centrales sont obligées de faires des frappes chirurgicales sur l’inflation avec des instruments qui ne sont pas tellement appropriés pour faire de la microchirurgie. Non, parce qu’il faut le dire, la FED n’a plus vraiment de plan de marche, elle y va à tâtons et essaie des trucs. La semaine dernière on parlait de pause dans le cycle de hausse des taux en septembre – mais avec les chiffres que l’on a eus hier, ça paraît mal barré. Donc depuis, les membres de la FED qui parlent ajustent leurs discours.

Non, parce que je crois que l’on peut dire que dans un monde idéal, les membres de la FED ne parleraient que durant les MEETINGS DE LA FED prévus à cet effet. Et pas toutes les cinq minutes dans les trois-quarts des Universités du pays ou à l’inauguration de la fête de la tarte aux patates douces au milieu d’un village de quatorze habitants dans le Wyoming ou le Nebraska. Oui, parce que l’on ne va pas se mentir, 40% des mouvements de la séance d’hier sont à créditer sur le compte des chiffres économiques, 40% des mouvements sont à mettre au crédit des présidents de FED qui causent dans tous les coins et qui sont incapables de se taire et pour les 20% qui restent, on peut mettre ça sur le dos de Jamie Dimon, Sheryl Sandberg et l’analyste de Jamie Dimon qui dit l’inverse de ce que dit son patron.

Tout ça pour dire que…

Les marchés ont donc passé leur journée à écouter des gens, interpréter des chiffres et en arriver à la conclusion que les taux n’étaient pas prêts à cesser de monter. Même pas prêts à faire une pause. Ça, c’était les faits. Pour le reste, on a eu droit au patron de JP Morgan qui a dit qu’il fallait se préparer à un ouragan sur l’économie – à peu près le contraire de ce qu’il a dit il y a un mois et la même chose qu’il avait dit il y a deux mois. Il y a eu Bullard – le chef de file de la secte des « Hawkishs Extrêmistes » qui tient absolument à que les taux soient à 3.5% à la fin de l’année – il y a aussi Yellen qui répète en boucle qu’elle a été fausse sur l’inflation et qui fait le tour des salles de presse de Washington en se flagellant avec des orties – et puis il y aussi eu Bostic – celui qui avait parlé un peu trop d’une pause éventuelle – qui est un peu revenu sur ses paroles en disant que c’est celui qui dit qui y est.

Vous rajoutez à ça que la seule personne censée de chez Facebook/Metaverse a donné son sac et s’en va s’occuper de philanthropie. En effet, Sheryl Sandberg, considérée comme la femme forte de chez Facebook, s’en va et laisse Zuckerberg un peu orphelin. Les actionnaires n’ont pas été super-fan de la nouvelle, mais quand t’est milliardaire à 52 ans, t’as franchement autre chose à faire que checker les posts tendancieux d’un complotiste quelque part en Europe qui pense que la variole du singe est un coup monté pour nous injecter la 5G autrement que par des vaccins.

Si l’on doit résumer la journée d’hier, il faudra donc retenir que les chiffres économiques étaient bons. Bons, mais qui dit « bons », dit « inflationnistes » et qui dit inflation, dit hausse des taux et qui dit hausse des taux dit Bear Market et qui dit Bear Market dit : VENDEZ TOUT. Bref. On a baissé et c’est parce que l’économie va bien. Trop bien.

Et puis y a le pétrole

En Asie on se refait un épisode du COVID – on a oublié dans quel saison on se trouve – mais alors que la Chine rouvre gentiment et s’emballe de 0.1% rien qu’à l’idée de la croissance à venir et du soutien attendu du Gouvernement, Hong Kong se prend 1.7% dans les dents parce que les nouveaux cas de COVID repartent à la hausse et que les restrictions reviennent au galop – comme l’inflation – le Japon ne fait rien, mais on sent le taux d’angoisse qui remonte, parce que l’on n’imagine pas très bien ce qui pourrait se passer dans une économie confinée et à l’arrêt avec les taux qui montent parce que l’inflation galope à toute vitesse. On n’imagine pas très bien, mais en même temps on préférerait ne pas avoir besoin de faire des exercices pratiques sur le sujet.

Pendant que l’or ne fait rien, que le Bitcoin revient sous les 30’000 pour la 112ème fois en trois semaines, on continue notre Muppet Show sur le pétrole. Hier le Wall Street Journal nous avait dit qu’éventuellement peut-être il se pourrait que l’OPEP réfléchirait à l’idée de faire sans la Russie pour les quotas de production. Mais, il s’avère, en vérité, qu’il n’en a jamais été question et que ça n’a même pas été abordé. Le pétrole est donc remonté un poil. Ensuite, toujours au sujet du roman fleuve sur le baril, cette nuit on nous a plus ou moins laissé entendre que l’OPEP avait plus ou moins laissé entendre qu’ils étaient prêts à augmenter les quotas de production pour arrêter de mettre de l’huile sur le feu. Du coup, ce matin le baril est de retour à 113$, ce qui est nettement moins inflationniste, ce qui devrait soulager la perception que nous avons des hausses de taux à venir… Quoi que…

Si je devais imager l’endroit où nous nous trouvons aujourd’hui, je dirais que nous sommes dans un tunnel où il n’y a pas de lumière. Que l’on marche entre deux rails de chemin de fer et qu’il n’y a pas de dégagement sur les côtés. Tout au fond, loin devant nous, on aperçoit un tout petit point lumineux. Sauf que l’on ne sait pas si ce point lumineux c’est le fait que la FED va freiner l’inflation tout en gardant l’économie à flotet que dans 6 mois on sera à 5500 sur le S&P500 OU ALORS, que cette lumière c’est un train qui nous arrive en face à pleine vitesse et qu’à moins d’être capable de courir à 157 kilomètres/heure dans l’autre sens – ce que même Usain Bolt ne peut pas faire – ça va être très compliqué. Un peu à l’image de la tornade décrite par Monsieur Dimon hier soir et il y a deux mois.

Les news

Dans les nouvelles du jour, on retiendra que Sandberg quitte donc Facebook, qu’un des analystes stars de JP Morgan pense que le marché aura tout récupéré ce qu’il a perdu à Noël – en opposition avec son boss. Il a intérêt à ne pas se gourer. Il y a aussi l’OMS qui commence à paniquer au sujet de la variole du singe alors que nous en sommes à 550 cas – la plupart provenant de saunas publiques où l’on ne fait pas que transpirer. Elon Musk demande à ses employés de revenir au bureau – je me demande toujours comment les gars qui construisent des voitures pouvaient être en télétravail. Non, parce qu’une Tesla en pièces détachée ça prend de la place et faut quand même avoir d’autres outils qu’un couteau suisse et deux tournevis dépareillés.

On notera aussi pas mal d’inquiétudes du côté du marché immobilier. Les données montrent que les ventes ralentissent, que les taux qui prennent l’ascenseur n’encouragent pas les gens à se mettre des crédits à 30 ans sur le dos avec tout ce qu’on nous écrit dans le Wall Street. Et en plus, les inventaires de bois sont en train d’exploser – laissant entendre que plus personne ne veut se construire une cabane au Canada, nichée au fond des bois – le « lumber » a perdu 12% hier. GameStop a publié des chiffres pourris avec une perte bien plus importante que les attentes des analystes mais le titre montait après la clôture. En même temps, le jour où GameStop a un comportement boursier rationnel, Biden se souviendra comment s’appelle sa femme.

Les chiffres du jour

Côté chiffres, il y aura le CPI en Suisse, le PPI en Europe, une avalanche de chiffres liés à l’emploi aux USA – histoire de chauffer la salle avant la publication des NFP’s demain – et puis il y aura aussi plein de chiffres sur le pétrole, laissant supposer que le baril pourrait aller en haut, en bas et même à droite et à gauche. Bien au contraire. Mais ça va sûrement nous permettre de reparler de l’inflation et du fait que l’on entende très peu parler d’Elon Musk depuis trois jours et que ça commence à m’inquiéter.

Pour le moment, les futures ne font rien et le procès de Johnny Depp et de son ex est terminé. Comment on va s’occuper alors ? Vais quand même pas me mettre à faire des selfies sur Snapchat !!!

Passez une belle journée et à demain !!!

Thomas Veillet

Investir.ch

“Happiness is not a goal; it is a by-product.”

– Eleanor Roosevelt