En collaboration avec la société Outquant, investir.ch publiera chaque mois les évolutions attendues des facteurs de marché suivis par le modèle Equilium, ainsi que l’impact attendu sur le portefeuille modèle auquel le modèle est associé.

Interview de Stéphane Alec, CEO de Outquant par Fabio Lopes

Pour commencer, qu’est-ce qu’Equilium?

Stéphane Alec : Equilium est un modèle multifactoriel qui permet de simuler l’impact sur un portefeuille de l’évolution de facteurs de marché dans le cadre de différents scénarios d’investissement. Nous parlons donc ici d’un modèle de simulation, de projection, et non pas d’un modèle de prévision. L’originalité d’Equilium est de permettre une modélisation de scénarios en termes purement qualitatifs, une approche qui se révèle particulièrement adaptée pour exprimer la nature souvent imprécise des prévisions des marchés.

Comment sont choisis les facteurs du modèle de marché et quels sont-ils?

S.A. : Les facteurs du modèle ont été choisis selon deux critères. Le premier critère est de permettre des simulations en rapport avec l’actualité des marchés, le second, d’atteindre un seuil de fiabilité de simulation élevé sur le portefeuille choisi.

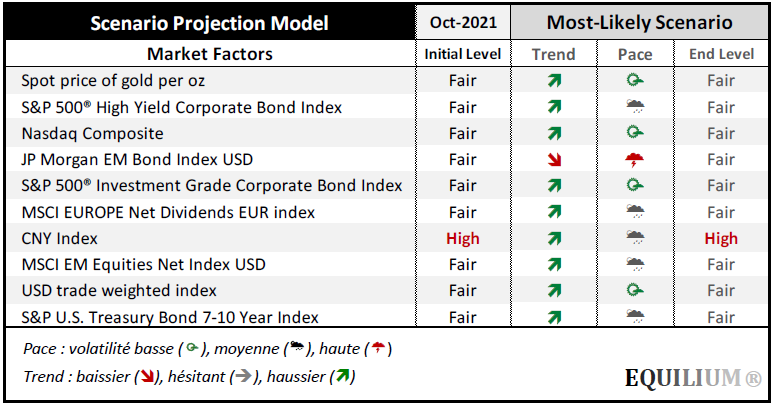

Pour le portefeuille modèle nous avons identifié 4 facteurs obligataires (Treasuries, Investment Grade et High Yield US, Dette émergente), 3 facteurs actions (Nasdaq, MSCI Europe, MSCI Emerging Markets), 2 facteurs liés aux devises (USD et CNY), ainsi que l’or comme 10e facteur. Afin de modéliser des actifs particuliers ou des scénarios plus spécifiques, nous pourrions bien entendu intégrer d’autres facteurs, en préservant une précision de simulation aussi élevée que possible.

La modélisation des facteurs repose sur 12 années d’historiques de prix journaliers, la pertinence et la précision des modèles est testée chaque mois, et leurs paramètres sont recalculés au besoin.

L’idée est donc de modéliser le comportement du portefeuille sur base de ces seuls 10 facteurs. Mais est-ce suffisant de n’en considérer que 10?

S.A. : Certes, le modèle pourrait inclure un nombre de facteurs plus important, toutefois le comportement du prix de nombreux actifs financiers est explicable au moyen d’un nombre restreint de facteurs. Par exemple, il est possible de modéliser le comportement moyen d’un investissement immobilier grâce à des facteurs de crédit, de taux d’intérêt et d’actions, sans recourir à un facteur immobilier spécifique. La diversification des stratégies d’investissement n’implique pas la multiplication de facteurs qui en représenteraient les benchmarks puisqu’elles sont déjà modélisables avec assez de précision avec les 10 facteurs retenus.

Mais il arrive aussi qu’un marché donné, par exemple celui de l’immobilier, porte une information exogène importante – pensez à Evergrande en Chine – et que le facteur correspondant à ce marché doive intégrer le modèle, tout en remplaçant éventuellement un autre facteur devenu redondant.

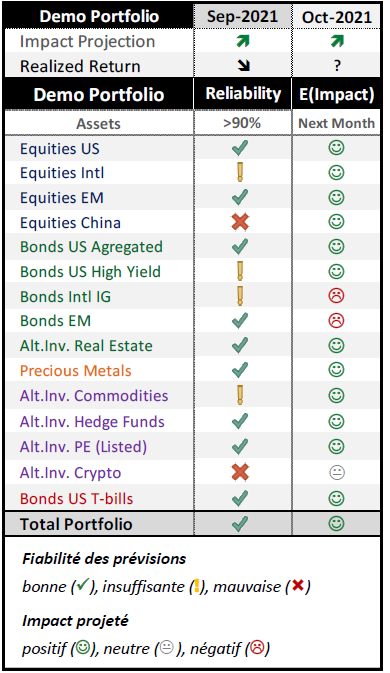

Notre portefeuille modèle théorique, qui est un portefeuille diversifié classique du genre 60/40, comprend 15 sous-jacents investissables, y compris alternatifs, et il est entièrement modélisable au moyen des 10 facteurs retenus.

Comment définit-on les scénarios?

S.A. : Chaque mois nous générons trois scénarios type pour le mois et le trimestre glissant – le scénario du Consensus basé sur l’agrégation des prévisions d’analystes et gestionnaires institutionnels, le scénario Risque du genre stress-test non-extrême, et le scénario Most-Likely généré directement par Equilium.

Sans entrer dans les détails des calculs de ce dernier, nous générons nombre de scenarios avec une approche mixte de «pattern recognition» et «Monte-Carlo», puis nous évaluons l’impact de chaque scénario sur le portefeuille et ses composants, et ne retenons que ceux qui affichent, d’un point de vue mathématique, un seuil de plausibilité suffisant. Suivant la masse des calculs à effectuer, ils sont réalisés soit sur des serveurs dédiés ou sur un cloud type Amazon ou Microsoft, car la puissance de calcul nécessaire à la recherche et la validation des modèles de marché peut être importante.

Le modèle nous fournit donc, entre autres, le scénario le plus plausible (Most-Likely) basé sur le comportement historique des facteurs de marché mais un investisseur peut aussi exprimer n’importe quel jeu de prévisions portant sur plusieurs marchés et pour un horizon de temps donné. Par exemple: «A un horizon de 6 mois, nous anticipons que le taux à 10 ans des obligations d’Etat américaines sera à 2%, que le prix de l’or restera stable à 1’800 dollars l’once et que l’indice actions S&P500 atteindra 4’750 points.»

Cet exemple de scénario propose des valeurs numériques a priori pertinentes, bien définies, toutefois cette précision apparente se révèlera le plus souvent illusoire. En effet, il est peu probable que les niveaux prévus soient précisément ceux qui se réaliseront. De fait, des anticipations qui se veulent très précises, mais rarement atteintes, sont peu fiables et donc irréalistes pour l’investisseur. Pour cette raison, le modèle se contente d’un input qualitatif sur les facteurs – valeur relative, direction, volatilité – pour en calculer l’impact sur le portefeuille et sur ses actifs tout en précisant les niveaux de fiabilité correspondants.

Qu’en est-il de la précision des scénarios?

S.A. : Il ne faut pas confondre la qualité projective du modèle et la qualité prédictive du modèle. La qualité projective est la fiabilité des projections de gains ou de pertes sur le portefeuille, calculée sur les simulations des scénarios historiques. Quant à la puissance prédictive du modèle, elle est mesurée par les taux des prévisions justes tant au niveau de l’impact sur le portefeuille – positif ou négatif, qu’au niveau des anticipations qualitatives pour les facteurs de marché.

Chaque mois nous calculons les fiabilités projectives à partir des back-tests. Et nous estimons la qualité prédictive en comparant les prévisions du modèle sur le mois précédent à l’évolution effective des facteurs pour leurs 3 dimensions (valeur relative, direction et volatilité) ainsi que l’impact attendu sur l’évolution du portefeuille à la performance réalisée.

Pour notre portefeuille et le modèle qui lui est associé, la fiabilité projective estimée depuis novembre 2012 est supérieure à 90% et la puissance prédictive du scenario Most-Likely, évaluée sur l’impact mensuel, est de 68% ; sur les 24 derniers mois ces deux statistiques sont respectivement de 95% et 79%. Toutefois, la puissance prédictive peut être trompeuse car le scenario Most-Likely a essentiellement projeté des impacts positifs pendant deux années où la performance observée du portefeuille a été elle aussi positive dans 79% des cas.

Les simulations proposées par Equilium apportent de ce fait un vrai plus aux gestionnaires de portefeuilles?

S.A. : Oui, la valeur ajoutée de notre approche est de proposer à chaque gestionnaire de calculer l’impact sur son portefeuille de différents scénarios, que ce soit le consensus, le scénario le plus probable, une série de scénarios plus risqués, ou toute autre modélisation de ses attentes, avant d’investir.

Notre offre très modulable s’adapte aux besoins de chaque structure et nos clients vont aujourd’hui de la petite société de gestion à la très grande caisse de pension. Nous sommes en mesure de fournir des réponses pragmatiques et d’adapter la complexité mathématique de nos rapports à tous types d’interlocuteurs.

Ainsi, pour le site investir.ch, nous proposerons l’évolution de notre Most-Likely scénario ainsi que son impact attendu sur un portefeuille de type 60/40 sous une forme entièrement graphique ou visuelle. Cela permettra à chaque allocateur, en un coup d’œil, d’intégrer à son propre scénario d’investissement une option supplémentaire. Nous discuterons aussi chaque mois le positionnement du scénario par rapport au consensus (sur base de notre étude mensuelle réalisée à partir des attentes des principaux acteurs financiers) et à un scénario plus risqué.

Simulation pour le mois d’octobre 2021

Le mois de septembre fut volatil, avec des rendements américains en hausse et des marchés d’actions en baisse. Le mois s’est terminé en laissant des questions politiques clés sans réponse. Le plafond de la dette américaine sera-t-il relevé à temps? Quand la Fed commencera-t-elle à réduire ses achats obligataires? Quelles seront les dimensions finales des plans d’infrastructure et de renouveau social du président Biden? Qui succédera à Mme Merkel? Comment la Chine va-t-elle résoudre le problème du défaut de paiement d’Evergrande? La prise de conscience du changement climatique déclenchera-t-elle des décisions et des actions efficaces?

Au-delà des questions politiques, les marchés nous en posent d’autres: Comment les prix et l’offre d’énergie vont-ils évoluer, en Chine, en Europe et ailleurs? Quelles seront les prochaines cibles – après les entreprises technologiques, le surendettement et les crypto-monnaies – de la « vision de prospérité commune » du président Xi? Quand les problèmes d’approvisionnement, par exemple en puces électroniques, seront-ils résolus?

Au-delà des questions politiques, les marchés nous en posent d’autres: Comment les prix et l’offre d’énergie vont-ils évoluer, en Chine, en Europe et ailleurs? Quelles seront les prochaines cibles – après les entreprises technologiques, le surendettement et les crypto-monnaies – de la « vision de prospérité commune » du président Xi? Quand les problèmes d’approvisionnement, par exemple en puces électroniques, seront-ils résolus?

En dépit de ce « mur d’incertitude et d’inquiétude », les marchés espèrent que la reprise se poursuivra grâce au soutien des politiques budgétaires et monétaires, et des taux réels toujours négatifs. Il en va ainsi pour notre scénario « le plus probable » (Most-Likely) inspiré par une décennie de baisses qui se sont révélées en majorité, des opportunités d’achat. Tous facteurs confondus notre scénario le plus probable est presque totalement positif!

Le scénario le plus probable est directement inspiré par les rebonds rapides que nous avons connus depuis la fin de la grande crise financière. Le scénario offre une vision très optimiste pour la période et prévoit un mois d’octobre positif pour le portefeuille.

Ainsi, à l’exception de des obligations émergentes, qui devraient connaître une baisse avec un rythme très volatil, les autres facteurs du marché sont tous projetés à la hausse, avec des rythmes de changement moyens ou inférieurs à la moyenne. Six actifs (voir tableau) qui n’atteignent pas le seuil minimum de fiabilité de 90% ne sont pas pris en compte dans l’analyse. Parmi les actifs ayant un taux de fiabilité élevé seules les obligations émergentes ont un impact projeté négatif, les huit autres actifs qui passent le seuil de fiabilité sont positifs.

Note: La qualité projective du modèle – i.e. la capacité de projeter correctement, pour un scenario réalisé, le gain ou la perte du portefeuille – a été supérieure à 90% sur les 24 derniers mois.

Après 25 années dans le secteur financier- comme responsable institutionnel, risk-manager et gestionnaire d’actifs – Stéphane Alec a cofondé Outquant en 2009, société dédiée au développement d’applications d’aide à la décision en matière d’investissement.

Outquant propose des solutions qui permettent d’appréhender l’incertitude des machés avec cohérence et agilité. Une approche hybride (homme-machine) où la créativité et l’intelligence humaine sont complétées par la puissance exploratrice de l’intelligence artificielle.

C’est dans cet esprit qu’a été conçu Equilium © – une plateforme d’aide à la décision pour une gestion de portefeuille basée sur la simulation de scénarios de marchés.

Equilium© est au cœur de l’offre de services d’Outquant aux investisseurs professionnels – institutions de prévoyance, family-offices ou compagnies d’assurances. Le caractère novateur et la valeur perçue de l’offre d’Outquant lui valent de compter parmi ses clients – depuis 2019 – une des «top 3» institutions de prévoyance en Suisse.