Les premières opérations de titrisation d’actifs (en anglais securitization) sont apparues aux Etats-Unis dans le milieu des années 1970 et le marché n’a cessé de se développer depuis dans d’autres régions du monde.

Par Olivier Suter, Securitization Expert chez Gessler Capital LLC (os@gesslercapital.com)

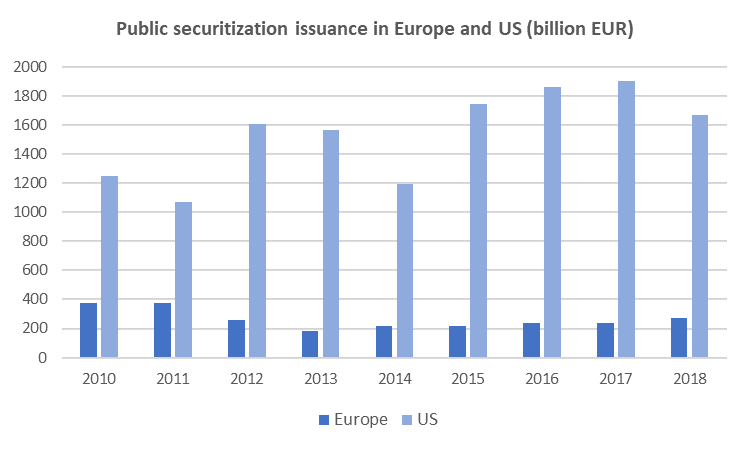

Deux possibilités de titrisation existent, la titrisation privée réservée à un nombre limité d’investisseurs qualifiés et la titrisation publique ouverte à tous types d’investisseurs, cette dernière étant principalement émise par des acteurs classiques du marché. Actuellement la titrisation publique est toujours dominée par les Etats-Unis. Il est malheureusement difficile d’avoir des chiffres quant à la titrisation privée.

Deux possibilités de titrisation existent, la titrisation privée réservée à un nombre limité d’investisseurs qualifiés et la titrisation publique ouverte à tous types d’investisseurs, cette dernière étant principalement émise par des acteurs classiques du marché. Actuellement la titrisation publique est toujours dominée par les Etats-Unis. Il est malheureusement difficile d’avoir des chiffres quant à la titrisation privée.

Avantages de la titrisation

La titrisation est une technique financière qui consiste à transférer à des investisseurs des actifs financiers (bankable) ou non-financiers (non-bankable) à travers un produit éligible émis sur le marché des capitaux. Afin de réunir ces partenaires, la titrisation obéit à certaines règles de mise en place et de structuration permettant de fournir à tous les acteurs de la transaction une évaluation transparente des risques et donc la possibilité de l’établissement d’un juste prix.

L’intérêt de cette pratique est considérable que ce soit pour les cédants ou les investisseurs. Du côté des cédants, la titrisation permet d’accéder à de nouvelles sources de financements à travers non plus un investisseur unique, mais une multitude d’investisseurs présents dans le monde via les marchés financiers et à la recherche d’un instrument régulé ayant un ISIN. Généralement, vendre des actifs pour se financer n’est pas une technique financière complexe, mais on parle ici d’actifs parfois difficilement commercialisables en raison de leur taille, leur liquidité ou leur diversité. Un autre avantage pour ces derniers est que le mécanisme de titrisation leurs permets de limiter leur risque, une partie de celui-ci étant supportée par les investisseurs recevant en échange une prime.

Pour les investisseurs, la titrisation apporte un facteur de flexibilité leur permettant de choisir avec précision où ils souhaitent investir. En effet, le processus de titrisation permet de donner accès, comme discuté auparavant, à des investissements spécifiques (private equity, private debt, immobilier) ou à un portefeuille d’actifs à travers des titres ayant un cadre légal. Cela leur permet également de prendre leur décision d’investissement non plus sur la base de la qualité de l’entreprise, mais sur la base de la qualité des actifs cédés (prospectus, termsheet).

Un autre avantage pour les investisseurs, qui souvent les réconforte, est que la due-dilligence du produit (effectuée sur les personnes et compagnies concernées) est effectuée par l’agent payeur (paying agent).

Mécanisme de la titrisation

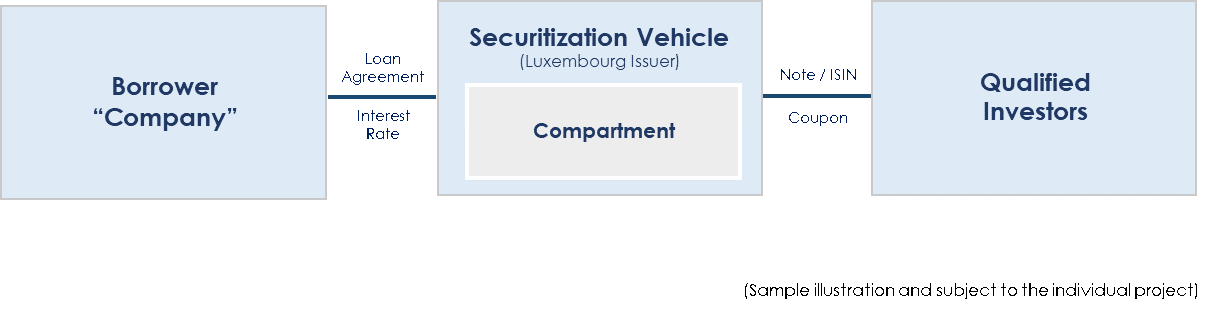

Deux possibilités de transactions de titrisation existent, la cession totale des actifs (true sale transaction) ou la cession de la performance des actifs uniquement (titrisation synthétique). Le mécanisme est néanmoins similaire et relativement simple, un ensemble d’actifs ou de performances financières sont transférés d’un « initiateur » (borrower) à un « véhicule de titrisation » (securitization vehicle). Le SV finance leur acquisition par l’émission de titres pouvant être, selon les cas, compartimentés et dont les paiements d’intérêts et de capital dépendent des actifs transférés et sont garantis par ceux-ci. Ces titres seront disponibles sur le marché des capitaux et le produit permettra de financer ledit projet. Les investisseurs ont donc, en garantie de leur investissement, tous les actifs et flux contenus ou induits dans le produit.

En cas de cession totale des actifs, les investisseurs n’ont plus de recours sur l’initiateur, car juridiquement c’est l’entité émettrice qui est devenue propriétaire des avoirs, ce qui sous-entend pour l’initiateur une sortie du bilan des actifs cédés.

Exemple EMTN

Diversité de la titrisation

Si les actifs titrisables sont très nombreux puisque tout produit dégageant des cash flows réguliers peut être utilisé comme support, le nombre de produits financiers pouvant en découler est également important. Le choix du produit financier est relié à différents facteurs qu’il est important de définir avec le client : les besoins en liquidités, la typologie des investisseurs souhaitée, la taille de l’émission, etc.

Par exemple, les clients qui veulent titriser un prêt en un ISIN pour le financement de la dette pourront le faire via un Credit Linked Note (CLN). D’autres clients seront intéressés par une augmentation de capital pour financer leur entreprise, mais ne veulent pas perdre leurs droits de vote et donc le contrôle de leur société. Dans de nombreux cas, ces clients opteront pour un «Equity Tracker» ou un «Performance Tracker», qui permet aux investisseurs de participer au succès de l’entreprise tandis que les propriétaires continuent à l’exploiter et à la contrôler via une titrisation synthétique.

Une autre solution très populaire est le certificat à gestion active (AMC). Un tel AMC hors bilan est une solution de portefeuille très flexible qui peut contenir à la fois des actifs bankable et non bankable. Les investisseurs peuvent utiliser un tel instrument financier pour participer, par exemple, à la performance d’un portefeuille. L’un des principaux avantages d’une telle solution est que les investisseurs ne récupèrent pas leur argent à chaque fois qu’un actif est vendu, comme c’est le cas pour les investissements individuels, mais restent investis en permanence dans le portefeuille et fournissent ainsi au gestionnaire de la stratégie les fonds pour une utilisation ultérieure, ce qui permet de recycler l’argent au sein du produit.

Finalement, la juridiction (Guernsey, Luxembourg, …) est également à prendre en compte lors de la création d’un produit. En effet, de cette dernière peut dépendre, entre autres, le trade-off, la classification (obligation, produit structuré), la taxation des cédants ou des investisseurs. Ces paramètres doivent être considérés dans les différentes solutions possibles.

De par ces exemples, on peut comprendre que lorsqu’une société a la volonté d’aller dans la direction d’une titrisation d’actifs il est important d’être accompagné par un conseil professionnel et indépendant.

Gessler Capital a été fondée en 2019 et se positionne comme un partenaire indépendant pour une clientèle internationale à la recherche d’un format sécurisé pour leurs projets afin d’avoir un meilleur accès aux investisseurs qualifiés.

Ses clients comprennent entre-autre des banques, des gestionnaires d’actifs, des family offices, des start-ups et des PME. Gessler Capital fonctionne comme un point de contact unique en mesure de guider et soutenir ses clients de l’idée initiale à la réalisation de leur but afin de les aider à identifier la meilleure solution de titrisation dans la juridiction appropriée.