Face à la puissance croissante des super ordinateurs et de l’intelligence artificielle, nous conservons l’avantage d’une capacité certaine d’analyse.

Le traitement de l’information

Pour simplifier, disons qu’on a 4 cas de figure suivant que l’on a peu ou beaucoup d’information à disposition et que cette dernière soit structurée ou pas.

Avec peu d’information structurée, l’ordinateur dépassera l’humain et avec peu d’information mal structurée, ce sera l’inverse. De même, lorsqu’on dispose d’une quantité importante d’information structurée, typiquement le cas du big data, l’ordinateur sera plus efficace. Par contre si la grosse quantité d’information n’est pas structurée, l’algorithme aura du mal à la traiter. L’humain aussi, vu qu’il y a trop d’information. Par contre un groupe d’humains sera en mesure de le faire.

S’adresser à un groupe plus ou moins nombreux afin d’obtenir des réponses, voilà qui n’est pas nouveau. Cela se nomme un sondage et a été inventé par George Gallup il y a presque un siècle. Le problème des sondages, c’est qu’ils n’offrent qu’une image ponctuelle et les répondants n’ayant pas le temps de préparer leurs réponses, on y retrouve également une part spontanée et émotionnelle, source de biais. Et comme chacun a déjà pu l’observer à maintes reprises, les sondages sont souvent «à côté de la plaque».

Intelligence collective

Cela fait quelques années déjà que l’on entend parler de marchés prédictifs et que ceux-ci ont gagné en visibilité dans les médias. Moins de visibilité que méritée cependant, vu que la mise en place d’un tel système ouvert au public se heurterait dans de nombreux pays à la réglementation sur les jeux ou les produits financiers mais le propos ici n’est pas d’analyser ces barrières.

Le marché prédictif donc, contrairement au sondage, voit ses prévisions évoluer dans le temps jusqu’au résultat final. Chaque prévision a un prix et peut être traitée par les participants.

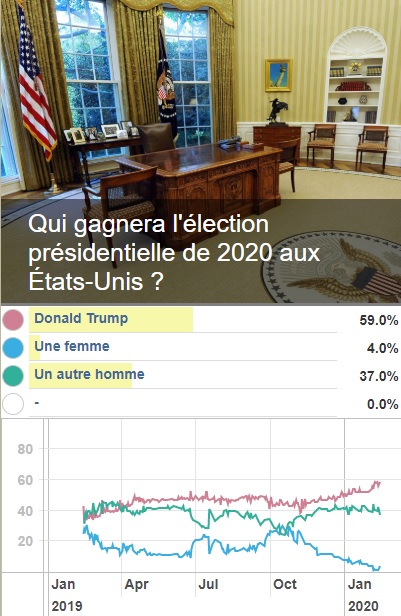

Prenons par exemple la question relative à la réélection de Donald Trump (graphique). Son prix de 59 centimes indique que le marché lui accorde une probabilité de 59%. Chaque participant a le droit d’acheter ou vendre cette prévision en fonction de ses propres attentes. Comme sur les marchés financiers, les ordres d’achat et de vente font évoluer le prix. Le dernier jour, lorsque le résultat est connu, la prévision exacte vaut 100 centimes. Les gains et les pertes des participants sont alors calculés.

Pourquoi cela fonctionne-t-il? L’expérience a démontré que chaque participant amène ses propres informations et analyses et qu’au total, les biais ont tendance à s’annuler. C’est ce qu’on appelle la sagesse des foules (wisdom of the crowds).

Evidemment, si l’on en restait là, cela ressemblerait à n’importe quel site de paris en ligne. Le véritable marché prédictif apporte par contre plusieurs avantages en termes d’amélioration des prévisions. L’idée est de ne conserver que les pronostiqueurs les plus experts, ou au-moins de les surpondérer. Pour ce faire, il suffit d’identifier les meilleurs : chose facile puisque les meilleurs pronostiqueurs gagnent (souvent de l’argent virtuel, plus rarement du véritable argent) et les moins bons perdent. De ce fait, les meilleurs ont plus à miser sur d’autres questions et in fine, les mauvais pronostiqueurs n’ayant plus rien à miser sont expulsés du panel puisqu’ils n’ont pas la possibilité d’acheter de nouveaux jetons pour miser.

Applications

Hypermind, l’un des leaders sur les marchés prédictifs aide ainsi des sociétés actives dans différents domaines à mieux prévoir leur stratégie de développement (lancement de produits, expansion à l’international, coût des intrants nécessaires à la production, etc.). Bien entendu ce type d’approche fonctionnera mieux dans des sociétés de grande taille et le marché prédictif doit être correctement paramétré pour répondre aux besoins et éviter que les participants ne soient éliminés trop rapidement ou prennent trop de poids après quelques prédictions réussies.

Les marchés prédictifs sont également utilisés par les services gouvernementaux, à l’image du programme IARPA aux Etats-Unis, dont les objectifs sont entre autres de fournir des prévisions par rapport à des problématiques géopolitiques.

On a d’ailleurs constaté que ce n’étaient pas forcément les supposés experts dans un domaine qui fournissaient les meilleures prévisions, mais plutôt des personnes ayant une bonne capacité d’analyse des informations à disposition. Les marchés prédictifs vont donc permettre d’identifier ces personnes qui «réfléchissent mieux».

Et pourquoi pas dans les banques?

Après cette petite introduction aux avantages des marchés prédictifs, je me demande pourquoi ils ne sont pas plus utilisés dans des banques, un secteur d’activité où beaucoup de personnes semblent pourtant souffrir de prévisionnite aiguë.

Imaginez la beauté de la chose: le CIO dépassé par des employés ordinaires, qui n’ont peut-être ni son bagout, ses diplômes ou son talent pour exposer des graphiques vides de sens, mais qui auront juste mieux prévu les évolutions des marchés. Des réponses claires et enfin utilisable: hausse ou baisse, achat ou vente. Terminé avec les justifications alambiquées a posteriori qui signifient tout et son contraire et permettent aux langues les plus agiles de toujours retomber sur leurs pattes. Je parierais d’ailleurs que, si un tel système existait, les CIO aux esprits les plus retors auraient vite fait de se repositionner en chef d’orchestre du panel.

En voici donc une bonne idée de valeur ajoutée pour les banques qui oseraient aller au bout du concept. Loin de l’IA et du big data tant à la mode ces derniers temps, une belle occasion de remettre l’humain au centre des processus et de véritablement identifier les meilleurs éléments, indépendamment de la grosseur du nœud de leur cravate Hermès.