Alors que les risques économiques semblent sous contrôle, ce sont les risques politiques qui reviennent sur le devant de la scène.

Les financiers aiment les histoires, surtout quand celles-ci sont pleines de rebondissements et comportent des éléments de suspense à même de donner quelques sueurs froides et, comme l’expliquait Anatole Kaletsky lors de la conférence organisée hier à Genève par la société de gestion Notz Stucki, si les risques économiques sont actuellement sous contrôle, l’élément de surprise pourrait venir dans les prochains mois du côté politique et chahuter par moments une hausse qui pourrait se prolonger jusqu’en 2020.

Rappel des épisodes précédents

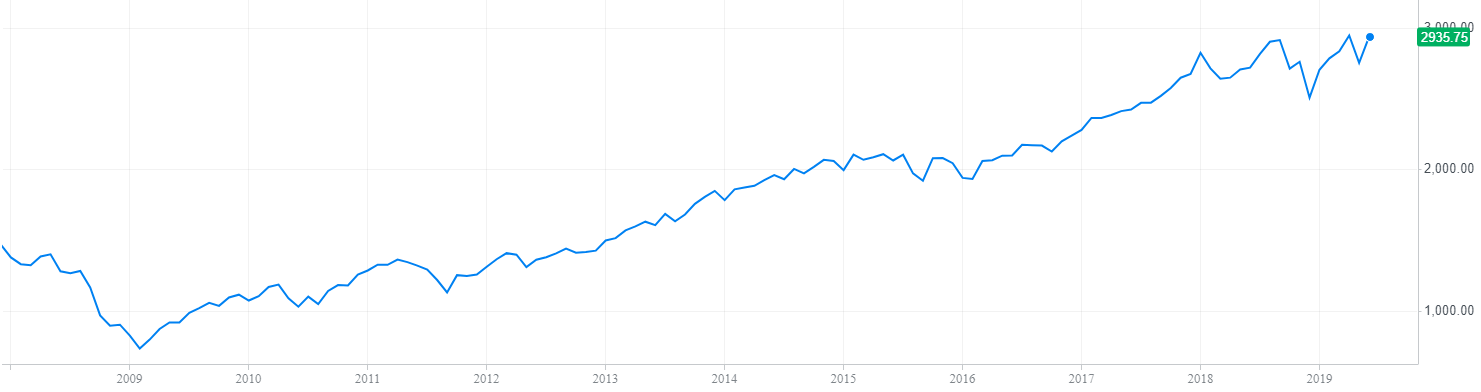

La crise de 2008 avait semé la panique parmi les investisseurs. Le traumatisme a été énorme. Du coup, même si de telles corrections de marché ne se produisent pas souvent, les professionnels de la finance ont régulièrement joué à se faire peur alors que les indices boursiers ont depuis atteint de nouveaux sommets.

Ainsi en 2017, je titrais déjà un article “Quand l’économie a peur de la politique”. Et les risques politiques ont ensuite diminué pour céder la place aux risques économiques liés à la fin des différents QE et aux hausses de taux qui allaient s’en suivre, sauf que ça ne s’est pas passé comme prévu et que l’inflation tant attendue n’est pas revenue. Puis retour aux risques politiques en 2018 avec la convergence de la trade war menée par le président américain contre la Chine, les craintes liées au pétrole et l’éclosion en Europe de crises liées au retour des populistes sur le devant de la scène, entre autres en Italie.

Ensuite, fin 2018, on a vu que les tensions politiques diminuaient à nouveau et les marchés ont fortement rebondi en 2019 pour atteindre les niveaux actuels. La chose à faire en 2018, c’était une fois encore buy the dip. Et les tenants de la stagnation séculaire en sont toujours pour leurs frais, car la réalité observée est que la croissance mondiale depuis 2008 est restée en ligne avec sa moyenne historique.

La répartition de la croissance globale a cependant évolué, les pays émergents y participant plus fortement qu’auparavant, et les économies développées plus faiblement. Et ceci même si la Chine a connu un ralentissement de sa croissance, car celle-ci s’opère désormais sur une économie devenue bien plus imposante et se traduit en une contribution supérieure à la croissance globale.

L’Europe en mauvaise posture

Le grand perdant de la mondialisation est donc l’Europe – l’Allemagne en premier lieu – qui a plus souffert de la guerre commerciale, de la hausse du pétrole et de la politique de la Fed que les économies américaine ou chinoise. C’est un fait que l’on observe dans les derniers chiffres de l’OCDE.

Il y a des raisons claires à cela. D’abord l’Europe, grande exportatrice, est plus exposée au commerce mondial que la Chine ou les USA, à commencer par son secteur automobile qui doit en plus faire face à une véritable révolution liée au développement des véhicules électriques et au changement de mentalités quant à la possession et l’utilisation de voitures personnelles.

Ensuite, la BCE a mené une politique procyclique en durcissant les conditions d’octroi de crédit et a ainsi affaibli son économie et son système financier, alors que les USA et la Chine ont mené des politiques contracycliques visant à relancer le crédit. Paradoxalement, l’euro sous-évalué ne devrait pas être impacté outre mesure.

Vision 2020

Où en sommes-nous aujourd’hui et que devons-nous attendre des 18 prochains mois? Selon Anatole Kaletsky, il n’existe aujourd’hui qu’un faible risque de récession, en revanche le risque politique revient sur le devant de la scène.

Afin d’écarter les risques liés à la politique monétaire, il faut jeter un œil sur les marchés obligataires. Les investisseurs qui sont effrayés à l’idée d’une hausse des taux n’ont pas compris que le mode de réflexion des banquiers centraux a changé, dans le sens qu’ils ne lient plus taux d’emploi et inflation. Il n’y a dès lors pas de resserrement de politique monétaire à attendre dans un futur proche. Si l’on accepte ce contexte de new normal, on comprend que les valorisations des actions ne sont pas trop élevées… tant que les taux ne remontent pas. Donc a priori pour les 18 prochains mois, la politique monétaire ne sera pas un risque pour les marchés d’actions dont la hausse devrait se poursuivre.

La question est de savoir si la hausse touchera l’ensemble des marchés, car l’Europe affaiblie doit maintenant faire face à de potentiels risques politiques tels les populistes italiens ou un Brexit mal négocié, qui pourraient créer quelques mouvements de panique parmi les investisseurs, même si l’optimisme reste de rigueur.

Bonus

Cohérent avec les différents points de son exposé, Anatole Kaletsky favoriserait les titres américains, ne vendrait pas l’euro contre un dollar qu’il estime correctement valorisé, mais protégerait son portefeuille d’actions par des shorts sur le marché obligataire, toute hausse de taux allant impacter négativement actions et obligations.